您现在的位置是:主页 > 电商 >

谁在加速争夺电商广告份额?

来源:新莓daybreak 扣子 2024-09-14 07:42:18 阅读:

提要以腾讯、字节为首的内容平台,正在更积极主动地撬动电商广告收入这块蛋糕。...

2024年Q2财报,互联网大厂最广泛基础的收入来源还是广告。

其中最具代表性的是,无疑是链接商家和消费者的电商平台。2024年Q2,阿里广告(客户管理收入)801.1亿元,这两年的电商绩优股拼多多,广告创收491亿元。

值得注意的是,阿里、拼多多作为电商两大巨头,他们的广告收入基本在放缓,阿里本季度广告增速为0.57%,四舍五入勉强到个位数。拼多多广告29%的增速,创下7个季度新低。

与此同时,内容平台却在更为积极主动地持续撬动这块蛋糕,腾讯、快手是典型。

虽然快手2024年Q2广告收入为175亿元,距离阿里和拼多多的体量还有一定的距离,但他们以短视频/直播的形态相向而行,入侵电商领地。尤其是未上市公司字节,成为所有涉及电商交易生意公司无法逾越的高山。

The Information报道,2023上半年字节跳动营收535亿美元,单季营收直逼Facebook母公司Meta,后者是全球最大的以广告为主的互联网公司之一。

此外,据晚点LatePost,2024年Q2抖音超过淘宝成为吸引广告投放费用最多的 App,前五大投放媒介里,市场份额增长最多的分别是抖音、微信和快手。

不过相比传统电商,他们要将内容消费者转化为交易用户,这个过程中,不同平台的特性、优劣性就展现无遗。

一、重视交易产生的广告收入

去年凭借视频号,腾讯加入千亿广告营收阵营。今年视频号持续发力。腾讯2024年Q2财报,总营收同比增长8%至1611.17亿元,其中广告成为新的增长功臣——同比增长19%至299亿元,营收占比来到18.56%。

电商是广告增长的主要原因之一。

腾讯首席战略官詹姆斯・米切尔 (James Mitchell)在Q2业绩电话会称,视频号广告收入同比增长超过 80%,当季游戏、电商和教育等大类客户增加了广告支出。

腾讯很早就重视微信交易体系的建立和完善,只有如此才符合商家/品牌当下对于效果广告的共识追求。

去年微信视频号电商成交总额(GMV)在 1000 亿元左右,2024年Q2小程序促成的商品交易总额同比两位数增长。

今年,腾讯还在持续探索视频号的商业化。最近的动作就是上个月推出「微信小店」,在「视频号小店」统一交易的基础上,实现了视频号公域和微信内部各部分私域的完全打通。

腾讯总裁刘炽平在2024年Q2业绩电话会上这样解释:「腾讯要在微信内建立电商生态系统,与微信的公众号、小程序、企业微信等所有元素连接,并从中获取力量。」

卡思咨询创始人李浩曾在播客中分享:「视频号电商只有和微信生态深度融合,才有广阔的空间和生命力。」

电商交易带来的增长红利,也体现在短视频平台快手的财报中。

2024年Q2快手营收同比增长11.6%至310亿,其中在线广告营收同比增长22.1%至175亿,广告营收占比56.55%,达到新高。

很长一段时间以来,快手广告收入与电商GMV呈现强烈的正相关。当季业绩交流会上管理层指出,内循环广告同比增速基本和GMV差不多。

非上市公司抖音的广告营收我们不得而知,但电商为抖音带来的高收入已经是不需要证明的共识。

2022年一季度,抖音、快手均有超 1/3 的广告收入属于「内循环收入」。截至2022年10月,字节已经有超过40%的广告收入由电商贡献。晚点LatePost报道,今年上半年,抖音超过淘宝成为吸引广告投放费用最多的 App。

背后离不开抖音电商成交规模和效率。抖音电商GMV破万亿用了2年,而相同的体量,拼多多花了4年。

除了平台内促成商家交易,推动品牌进一步广告投放,传统电商公司本身就是短视频内容平台的投流大户。

短视频平台建立自己的交易体系之前,广告收入的重头来源就是电商。早在2019年,仅淘宝就向抖音投放广告数十亿元,天猫更是抖音开屏广告最常光顾的金主爸爸。

快手业绩交流会上指出,相比内循环,2024年Q2外循环增速更快。其中短剧、综合平台(电商和其他平台)、游戏和本地生活是外循环投放的前几大行业。

这两年,随着短剧形态的深入人心,逐渐成为电商营销投流的集中火力点。

抖快等短视频平台推出自制短剧,除了直接向C端付费观看外,也是攫取B端外循环广告的主要阵地之一。DataEye 数据,2023年微短剧投流规模约达 312 亿元,预计 2024 年将达到 420 亿元。

据TopMarketing,今年6月5日-6月15日,仅天猫在快手独家冠名的短剧就超过22部上线,基本每部短剧至少植入3个产品,并口播推广618年中狂欢节活动。

二、“曲线救国”效率更高吗?

一个不太积极的现实是,广告业务的大盘某种程度上已经停滞不前。QuestMobile数据,2024年上半年广告主对于互联网广告的花费同比下降20.5%。

这意味着,内容平台在跟电商公司争夺有限的客户预算,而前者为了体现更强的竞争优势,呈现更好地流量转化效果,必须曲线救国——基于内容生态搭建交易体系。

2020年上半年,字节商业化部门提出:「不仅让客户在抖音上卖广告,还要搭建让客户在抖音直接做生意的机会,让抖音成为一个生意的渠道。」次年,快手也提出要 「大搞内循环」。

视频号出发较晚,但是腾讯内部很早就意识到,交易的重要性。腾讯副总裁栾娜曾说:「如果流量只是做广告,天花板低;但如果广告能推动交易,链路打通,才是真正帮助商家做生意,收益才是最大化。」

庞大的流量,是超级内容平台搭建交易体系的基础。国海证券调研报告显示,2023年,抖音DAU为7.6亿;视频号DAU为4.5亿。相比之下,淘宝7月MAU9.18亿、DAU为4.32亿。

数据差距背后是生意逻辑的不同,内容平台交易的前提是种草优势。

很多时候,用户打开抖音只是为了刷短视频娱乐,但视频中博主展示的衣服、生活用品等,可能就无意间戳中了用户的心巴,然后下单。更别提,博主们还有拿捏人性的话术激励下单。

这么看来,相比传统电商的「交易-广告」路径,内容平台「内容-电商-广告」这一链条被证明是具备更强潜力的。

内容平台搭建交易体系的风险也是显而易见的,比如平台属性限定下的「天花板」问题。

李浩曾分享:「抖快作为内容平台,更多人来这里是为了刷视频娱乐的,而不是为了买东西的。」

确实,没有人想打开一个全是广告的APP——早在2022年,抖音就测评发现,电商内容一旦超过8%,主站的用户留存、使用时长等数据就会负增长。这也是抖音除内容电商外,积极探索货架电商的重要原因。

抖音流量池的大概分配原则是,60%给内容,40%给商业化。2022年上半年,抖音一度降低了电商内容的流量分发比例,只为改变电商过度绑定内容流量的局面。即便是商业化流量的千川投放,也要遵循内容优质与否,否则可能价格再高也可能投不出去。

而随着行业内卷形势加剧,商家投放的效率也在受到影响。

晚点LatePost报道,今年618大促后,商家抖音店铺顾问「水松咨询」创始人张阳询问了近180名客户,发现在活动期间不亏钱的不超过20名。品牌们在抖音投流,很可能连本都回不来,但不投,销量又上不去。

面对这样的局面,具备一定实力的品牌或商家,只能全网布局。电商平台是基本面,内容平台也不能忽视。唯一能左右他们投入强度的砝码,就是平台的投入产出比。

去年在抖音销量第一的韩束,创始人曾公开表示:2024年,上美股份的重点是加强抖音,重兵天猫,重返线下。将把更多资源投入到天猫平台,实现天猫抖音两翼齐飞。

商家最终实现的也许是全渠道多赢,对内容平台和电商公司来说,可能就是此消彼长。

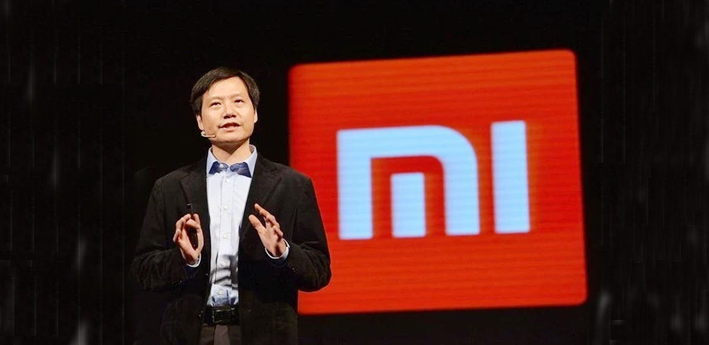

封面图片来源:界面图库