您现在的位置是:主页 > 行业 >

华为收税,小米要废?

来源:知产力 2023-03-07 17:58:34 阅读:

提要华为收税,小米要废?...

近两周“华为诉小米侵犯其四条专利”持续发酵,这并非偶然。

自2022年8月任正非的“寒气论”问世,观察华为前后系列动向其实不难发现:2023大概率是华为专利货币化的狂飙之年。或交叉授权、或缴纳许可费、亦或对簿公堂。小米不是第一个,也不会是最后一个。

面临华为诉讼,激进者预言——“每年缴纳大几十亿元技术许可费的小米,净利润微薄至极,所剩不多的面子全赖互联网业务苦苦支撑。华为收税,小米要废。”

几件专利的纠纷,真的足以从全盘影响小米集团的运营?

01/技术周期那只“无形的手”

每当旧有技术周期行至尾声,向下一个周期切换,科技巨头的营收就会陷入停滞,这是行业不可回避的现象。

以中美科技巨头为例,2022年Meta、苹果、谷歌、亚马逊、微软、腾讯、阿里和百度的营收增长率在-1.1%至10.4%(中位数2.9%),不复当初的指数级增长。

图:中美八大科技公司营收增速,来源:Wind,知产力

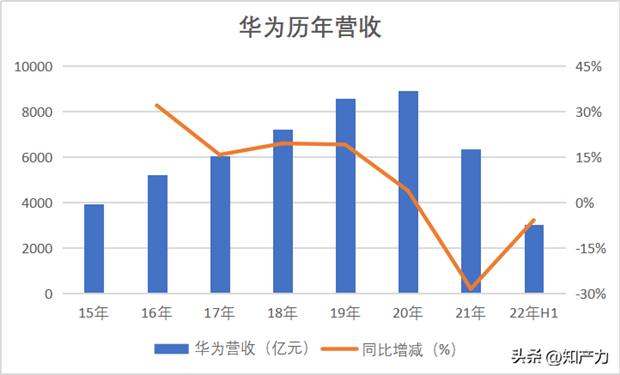

众所周知的原因,2020-2021年华为营收速度降低及跳水,这无可厚非。2022年上半年,较低基数仍无法阻挡华为负增长,与其它科技巨头并无二致,说明谁也无法逃离周期的碾压。于是,2022年8月22日任内部发文中提出“寒气论”。

图:华为历年营收,来源:官网,知产力整理

危机,检视了企业的底蕴。

巨头们或是已经创造/培育第二增长曲线,谷歌的自动驾驶,Meta的元宇宙VR设备;或是走在探索新业务/技术的路上,微软的Edge版ChatGPT。但在新的增长曲线、业务和技术未能产生自由现金流的困难时期,谁能更好的维持企业运营,拼的是企业底蕴:账上有多少现金,有多少能一本万利的高价值专利。

华为最具潜力的新业务是“智能汽车解决方案BU”,任正非为其定下的运营原则是,“不能铺开一个完整战线,要减少科研预算,加强商业闭环,研发要走模块化的道路,聚焦在几个关键部件作出竞争力,剩余部分可以与别人连接”——谈创造自由现金流好像为时尚早。

再来盘一盘华为的帐。

2021年,华为账上现金1284亿元(同比减少445亿元),借款总额为1751亿元(同比增加333亿元)。

2022年上半年营收3016亿元,同比下滑5.8%;同时净利润率5%,比去年同期的9.8%下降4.8个pct。

简单的说,华为2021年账上现金变少,借的钱变多;2022年H1营收和盈利能力双双下滑。照此趋势,2022全年华为账上现金可能继续一定幅度的降低。于是华为2022年8月22日发布《整个公司的经营方针要从追求规模转向追求利润和现金流》就合情合理了。

新业务无法产生自由现金流,账上现金可能面临一定幅度下滑,那么技术能力突出的华为通过专利货币化来消融“寒气”,似乎就成为必然,冥冥中技术周期那只“无形的手”主导了一切。

02/炮声一响黄金万两

优质的专利能有多赚钱,资本市场对此堪称一无所知,先聊个化腐朽为神奇的案例。

九十年代初,蓝色巨人IBM处于垂死状态,其王牌产品S/360主机销售大幅下滑让,导致1991年亏损达到令人咋舌的73亿美元,1992年再创辉煌,亏损额高达81亿美元,账上现金不足维持公司运转100天。

彼时IBM变革背后的无冕英雄菲尔普斯(Marshall Phelps)抗住巨大压力做专利授权,得以创造的巨量现金流——三年收入10亿美元,2000年退休时单年19亿美元(净利润率高达98%),占公司利润总额的1/4——成功的让相关业务部门和公司脱离恶性循环,有力的支撑蓝色巨人的变革和创新。

如果说IBM的案例过于久远,那么坊间戏称“披着芯片皮的律所”的高通则是将——“炮声一响黄金万两”演绎到了极致。

高通财务报表显示,每年其技术授权收入高达五六十亿美元。与此同时,高通技术授权的净利润率远高于芯片部门,能以二成的收入占比贡献公司五成的利润,这意味着专利再造了一个高通。

图:高通的技术授权收入,来源:Wind

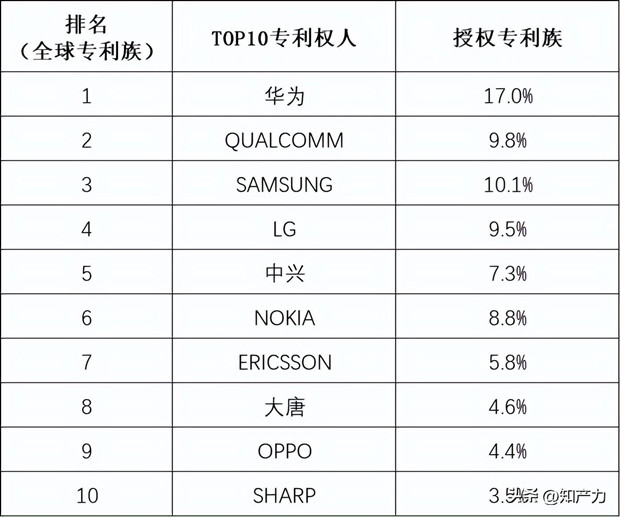

当然,货币化的前提是专利布局“够格”。通读一遍信通院《全球5G专利活动报告(2022年)》,你会发现华为每年一千几百亿的研发费用没白花:

全球的5G标准必要专利,授权专利族占比为67.1%,TOP10分别为华为(17%)、三星(10.1%)、高通(9.8%)、LG(9.5%)、诺基亚(8.8%)、中兴(7.3%)、爱立信(5.8%)、大唐(4.6%)、OPPO(4.4%)和夏普(3.5%)。

图:5G相关专利排名,来源:信通院

与此同时华为专利货币化的原则清晰:

1)区分专利布局强弱。比如上表中TOP榜有名的企业没必要来回拉扯,华为与OPPO和三星等企业直接交叉授权。

2)定价是一门学问。华为每部手机2.5美元的定价看似克制——拥有全球最多的5G标准必要专利却定最低的价格——其实是为了利益最大化。详情后文论述。

3)全球开火。去年11月华为在德国一口气诉讼Stellantis、Netgear、亚马逊等多家公司。更早前的2022年7月,华为加入Sisvel Wi-Fi6专利池,授权代理公司做专利货币化运营。

显而易见,利润丰厚的专利授权业务,是华为对抗周期的重要手段。财务结果、内外部发言、以及行动等种种信号,指向2023年是华为专利化的狂飙之年。这对小米等厂商来说并不是好信号。

03/华为收税,小米要废?

小米仅仅只是涉及4件专利的纠纷,是否真如激进者预言那般:华为收税,小米要废?如果市场处于悲观状态的话,确实对小米有不小的影响。

首先,涉案的两件专利——发送控制信令的方法和装置;载波聚合时反馈ACK/NACK信息的方法、基站和用户设备——虽然是标准必要专利,但却是4G的标准必要专利,目前小米发布的新机5G网络占多数,感觉问题不大。

另外俩专利——一种获取全景图像的方法及终端;一种获取全景图像的方法及终端——是关于拍全景照片和锁屏的,不是标准必要专利。以上4件专利的诉讼,整体上不会让小米伤筋动骨。

但这并不是说小米高枕无忧,其始终头悬将要斩下的达摩克里斯之剑。

上文说过华为是目前最大的5G标准必要专利权人,其也于2021年公布2.5美元/台的收费标准。时至今日,环境带来的压力使其加快收取许可费的进程。或早或晚,小米躲不过去华为5G标准必要专利的“大棒”。本次的诉讼或许是一个信号。

但那又怎样?2.5美元/台的用费小米会交不起,对小米来说是很大的压力???来算笔账:

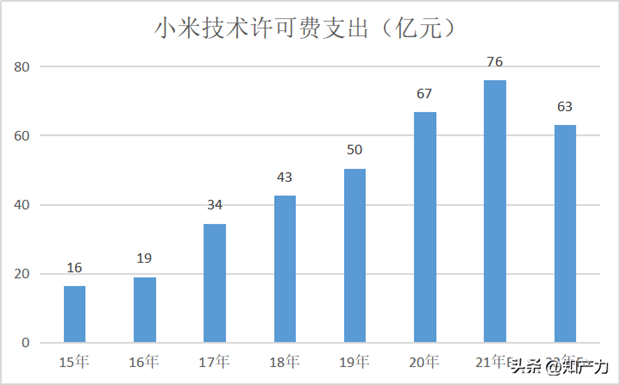

小米最近一个季报(3Q22)营收704.7亿元,经调整净利润为21.2亿元,净利润率3%(估计有半数净利润是互联网服务业务贡献的)。已经被高通、爱立信和诺基亚们收过专利授权费的小米净利润已然不多。

再向华为每台手机缴纳2.5美元许可费,假设小米2022年Q3出货的0.402亿部手机中60%是5G网络的,则对应许可费为4.9亿元,1/4的利润就这样没了。随着全球5G网络持续推进,若未来小米销售每部手机都是5G的,利润的1/3可能就没了。

图:小米历年技术许可费,来源:年报及知产力测算

利润的下降对小米来说会形成恶性循环,因为它是一家上市公司,而且是一家港股上市公司。众所周知,港股市场非常看重利润,利润降低会带崩资本市场预期,尤其是今明两年造车项目完全是公司成本中心的背景下。

不止是小米,Canalys等机构给出的全球/中国智能手机other玩家也得想想5G专利费的问题了,自2020年底4G用户达峰回落,5G网络已经不可阻挡。就连非洲功能机之王的传音,也开始出5G手机。都核算过许可费成本,知道怎么在专利许可谈判中降低成本吗?欢迎和我们沟通。

最终把话说回来,小米等企业要想不陷入“我消灭你、与你无关”的非对称战争语境,最终还是得强调技术创新是第一生产力,而模式创新、各国人均GDP曲线不同频的产业跨国套利和贴牌等形式的商业,终究无法长久。